「投資人現在不只看財報的EPS(每股獲利),還會看質的東西。」,很多外資會以機器判讀先檢視財報裡揭露的ESG(企業社會責任)相關資訊,若沒有揭露是根本不會繼續看,也就不會投資,之後金管會將推動綠色金融2.0及公司治理3.0等強化導引,相信ESG投資將「蔚為風潮」。

金管會8月底要公布的綠色金融2.0及公司治理3.0,將更強化ESG的揭露,將採用永續會計準則委員會(SASB)的準則,即揭露ESG對其財務影響的一致性指標,數據將有可比較性。

國泰金控總經理李長庚強調國泰金落實ESG及責任投資,在投資放款時,依相關指標「嚴謹審查」企業ESG,2014年至今績效說明,ESG是助益非負擔,可減少「踩雷」,是極佳的「防毒軟體」。

國泰自2014年起推動責任投資,在投資流程的每個環節都落實ESG,同仁會主動關心投資公司ESG,長期實證來看,重視ESG的公司,核心職能提升,能創造更高價值,長期投資績效更好,所以不僅從Buy-side,Sell-side的國泰證券、國泰期貨也推出個股ESG研究報告,幫客戶分析企業ESG表現,全方位落實責任投資。

李長庚也說責任投資沒有最好,只有更好,金融業是大眾資金的守護者,因此投資後,透過股東力量去監督企業,去影響企業追求永續經營而非短期利益,不但有助於降低企業ESG風險,更能為社會創造正向的循環。

「以前企業表現要看EPS,現在要改看ESG,」台北大學企業永續發展研究中心主任詹場說。過去,投資人以為這只是做好事,但其實這樣的投資邏輯早就過時了!ESG帶來的,是評量企業方式的典範轉移。

只要台灣企業ESG做得好,也將成為吸引外資投資的橋樑。台灣證券交易所公司治理部經理黃玻莉指出,不論MSCI或DJSI(道瓊永續指數)的ESG指數,台灣上市公司在新興市場中的占比均為第一。外資依照ESG指數買股,就很容易買到ESG優良的台灣企業。

國泰證券子公司國泰期貨與國立臺北大學產學合作,7月15日舉行發表會,推出接軌國際的本土ESG研究報告,扮演國內投資機構與上市櫃企業間的溝通橋樑,一同為國內上市櫃公司ESG研究投注心力,滿足台灣投資市場個股ESG研究缺口,讓台灣企業ESG表現優秀個股被國際市場看見。

國泰證券董事長莊順裕表示,這次與臺北大學合作ESG報告,不光只是原來涵蓋的環境、社會與公司治理面向,更代表共勵(Encourage)、共享(Share)和共同參與(Get together),國內ESG研究尚屬萌發階段,國泰證券期待更多上市櫃公司都能加入ESG行列,更盼望吸引更多研究機構和券商也都能共襄盛舉。

協助投資人找到新台灣之光,國泰金由子公司國泰證券、國泰期貨與臺北大學合作,嘗試建置台灣本土ESG報告資料庫,國泰金總經理李長庚表示,即先找100~300家國內上市櫃公司的ESG報告,作系統性整理,讓投資人未來可以方便取用,有利機構投資人找到台灣ESG作得好的永續企業來投資。

投資標的:

DJSI系列指數始於1999年,為首支全球性永續標竿,以經濟、環境和社會面向評估全球領先公司的股價表現。

DJSI由S&P與SAM共同發展,結合了既有指數公司的經驗與對永續投資的專業,由61個產業中選出投資標的公司。

DJSI系列指數可作為投資人整合永續因素於投資組合的指標,並為希望透過投資鼓勵公司改善永續實務作為的投資者,提供有效的參與平台。

方法論:

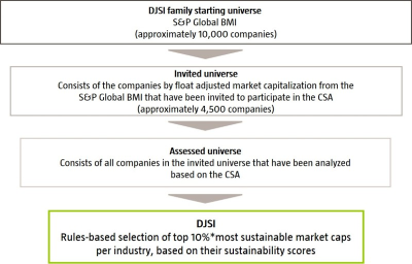

DJSI透過每年的SAM Corporate Sustainability Assessment (CSA)對公司的永續作為進行透明、嚴謹的揀選,只有在該產業排名前10%的公司可以被選入DJSI系列指數成為成分股,並且在此階段並不剔除特定產業。

系列指數

DJSI系列指數包含全球、地區性、國家別指數:

DJSI World 世界

DJSI North America 北美

DJSI Europe 歐洲

DJSI Asia Pacific 亞太

DJSI Emerging Markets 新興市場

DJSI Korea 韓國

DJSI Australia 澳洲

DJSI Chile 智利

DJSI MILA Pacific Alliance 太平洋聯盟

對於希望限制爭議產業的投資人,S&P Dow Jones指數亦提供DJSI系列指數負面排除面向,例如:軍火、酒精、菸草、賭博與色情產業。

所有的指數均以市價、總報酬進行實時計算更新。

•美國標準普爾道瓊指數公司(S&P Dow Jones Indices)與瑞士永續集團(RobecoSAM)於台灣時間9月14日凌晨公布2019道瓊永續指數(DJSI)評選結果。

只知道GDP?在氣候緊急狀態年代,你更應該知道碳揭露專案CDP

2020年農曆年過後,代表525個機構投資人、96兆美元資產(約4.5個美國GDP規模)的碳揭露專案CDP(Carbon Disclosure Project)公布了2019年碳揭露資訊與管理行動調查的最新成績單,也牽動全球責任投資的版圖。

要應對氣候危機與風險,企業首要的工作是充分揭露相關氣候風險資訊。2000年由機構法人等共同成立的非營利組織CDP,以驅動永續經濟為目標,鼓勵企業、城市從充分資訊揭露、評估氣候風險開始,達到應對氣候危機的目標。

不論是CDP、道瓊永續發展指數(DJSI)、富時社會責任指數(FTSE4Good Index)等國際評比機構,都希望企業藉由充分揭露氣候應對資訊,辨別氣候風險與契機,透過投資機構的力量,一起為地球的永續盡力,也讓企業擁有永續發展的環境。

國際碳揭露計畫(Carbon Disclosure Project, CDP)評比全球8,400家企業在2019年所揭露之對抗氣候變遷之行動資料後,於20日公布評比清單。本次共有179家企業獲列為「A級名單(A list)」的頂尖評等,其中包括台灣大哥大、光寶科技,以及台灣唯一三進「A級名單」的日月光投控。

依據官網之公開資料顯示,臺灣企業2019年共有229家受邀填報氣候變遷問卷。其中有提交問卷的為172家(包含有計分與未計分),尚有57家沒有受評(包含未提交、未回覆或其他)。

CDP指出,本次超過100家而「A list」企業在氣候數據的透明度,以及揭露的完整程度皆為產業佼佼者。其更在了解氣候風險後,展現強烈的風險治理與管理行動,包括基於科學基礎減量目標(SBT)而採取的行動:轉向再生能源、投資低碳產品創新,或鼓勵供應商減少碳排放。

CDP更表示,根據STOXX數據顯示,這些「A級名單」年度股價表現也比同業高出5.5%。

根據CDP和全球管理諮詢公司Oliver Wyman發布的歐洲低碳投資機會報告發現,有882家歐洲上市公司公布了去年590億歐元的新低碳資本投資和650億歐元的新研發(R&D)支出。 歐洲公司還發掘了1.22萬億歐元的新低碳商業機會,例如對電動汽車和綠色基礎設施的需求增加。這些機會的價值是1,920億歐元投資成本的六倍以上。

Nike、Airbus、Sainsbury’s 與Ørsted 皆要求其供應商更加透明化。許多數據顯示,各大公司對供應商在環境的要求逐漸提高,例如:與2019年相比,大型採購商要求其供應商報告2020年環境數據的數量增加了24%,而美國增加幅度特別高,上升了34%。

SASB準則旨在使世界各地的企業能夠識別、管理並向其投資者傳達財務上重要的永續資訊。

SASB制定了一套完整包含77個產業的準則,2018年11月,SASB初次發布這套全球適用的產業特定準則,此準則為產業中的典型公司確定了與財務績效相關的永續議題及相關指引。

這些準則透過重大性地圖(Materiality Map)圖形性說明,可通過Standards Navigator數據庫完整查看。SASB的員工和準則委員會遵循嚴謹的概念框架(Conceptual Framework)和議事規則(Rules of Procedure)制定準則,旨在使公司實行成本效益的永續作為,對公司和投資者均受用。

SASB提供參與指南(Engagement Guide),供投資者考慮與公司財務上重大的永續議題,另有實施指南(Implementation Guide)(2019年初更新),解釋實施SASB準則時應考慮的問題和方法。

「投資人現在不只看財報的EPS(每股獲利),還會看質的東西。」,很多外資會以機器判讀先檢視財報裡揭露的ESG(企業社會責任)相關資訊,若沒有揭露是根本不會繼續看,也就不會投資,之後金管會將推動綠色金融2.0及公司治理3.0等強化導引,相信ESG投資將「蔚為風潮」。

金管會8月底要公布的綠色金融2.0及公司治理3.0,將更強化ESG的揭露,將採用永續會計準則委員會(SASB)的準則,即揭露ESG對其財務影響的一致性指標,數據將有可比較性。

美國投資人迫切希望公司提供更統一ESG報告,以利於投資決策中進行比較。

SASB於2018年制定了77個產業的評選標準,旨在滿足投資人需求,將ESG評選與財務績效連結,SASB除以圖形化的重大性地圖說明其標準,並進一步制定提供投資人與公司議和重大性議題的方針。

專屬各產業的評選標準,反映了該產業公司相關的永續風險與機會,具重大性者,與公司的財務狀況、營運績效與風險狀態相連。

SASB CEO Janine Guillot表示,SASB本旨在以效率化方式協助將ESG整合進投資決策過程,SASB模仿會計準則的概念設計,目標為5年內使75%以上S&P Global 1200公司使用SASB準則。

今年7月,SASB和GRI攜手合作,希望協助永續資訊使用者藉由他們的指標辨識資訊異同,使ESG報告的結構趨於一致,GRI專注在經濟、環境與社會對公司的影響,以及對永續發展的正負面貢獻。GRI準則的使用者可藉以辨識對利害關係人最重要的永續議題。

Janine Guillot表示,這個合作是很即時的,由於COVID-19的大流行,正好反映了非財務資訊如何對公司產生財務影響,在疫情趨緩後,利害關係人對公司於ESG議題的資訊揭露將更為關注。

隨著國際市場對ESG永續資訊揭露愈發看重,全球各機構為符合不同利害關係人的期待,其所開發出來的框架和準則更如雨後春筍般出現。這個趨勢使得企業不只忙於了解複雜的揭露程序,同時還得考慮採用那些規範架構才能符合企業本身特性。不過,這些框架之間的相互競爭,有時也會產生促進資訊揭露的良性效益。

2020年7月12日,全球報告倡議組織(Global Reporting Initiative, GRI)和永續會計準則委員會(Sustainability Accounting Standards Board, SASB)聯合發表一項最新合作聲明,未來基於彼此夥伴關係,將致力於說明兩種揭露標準之間的差異,以期在滿足不同利害關係人需求的同時,亦幫助其了解如何同時使用這些標準與資訊。

GRI與SASB互補不同 促進企業揭露ESG資訊

於1997年發布第一個永續揭露框架準則的GRI,其準則的特色在於「兼顧多方利害關係人」的需求揭露他們感興趣的永續資訊,因此GRI準則涵蓋範疇較為廣泛。而成立於2011年的SASB,旨在針對與投資者息息相關的永續議題做揭露,鑑別出可能會影響財務績效的重大永續要素。此外,為了兼顧「財務重大性的聚焦」與「同業間可比較性」,SASB準則更針對77個特定產業進行編制。